記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

近年、資産を増やす手段として頭角を現している仮想通貨。最大55%の税率が課せられる仮想通貨ですから、少しでも節税したいという方が多いでしょう。

中には少しずつ利確することで節税対策になると言う声もよく聞かれますが、果たして本当なのでしょうか?本記事では、仮想通貨と税金の関係、そして節税方法についてお伝えしていきます。

その他仮想通貨の税金の計算方法や節税方法、脱税問題については、以下の記事をご覧ください。

仮想通貨の節税方法|少しずつ利確するでOK

仮想通貨は出金するタイミングで税金がかかると誤解されがちですが、実際には利確するタイミングで発生します。

加えて、利確分が年38万円を超えなければ、課税対象にならないこともあまり知られていません。会社などで年末調整が済んでいるのなら、20万円を超えなければ申告不要です。

まずは、このように仮想通貨の税金と利確の関係について詳しく解説します。

利確とは?|仮想通貨の現金化

- 利確(利益確定)とは…

保有している仮想通貨を売却し、利益を確定させること。

利確とは、仮想通貨を売却して利益を確定させることを指します。

例えば、10万円分のビットコインを購入して、30万円の利益が出たとしましょう。30万円分のビットコインを持っている時点では、まだ税金が発生していません。

30万円分のビットコインを売却し、日本円にすると20万円分の利益が発生します。20万円の利益が確定することを「利確」と言うのです。

この場合、税金が発生するのは、30万円(売却時の価格)から10万円(購入時の価格)を差し引いた20万円となります。

仮想通貨を利確する方法

仮想通貨において「利確」とは、主に保有している仮想通貨を売却することを指します。詳しいやり方は以下のとおりです。

- 仮想通貨を購入

- 値上がりしたら仮想通貨を売却(利確)

- 利益分を銀行口座に入金

日本の取引所の場合、仮想通貨を売却した分の日本円が、自身の取引所の口座に入るという流れが一般的です。その日本円を銀行口座に送ることで、利益が確定します。

ただし、仮想通貨を売却した時点で税金が発生しており、取引所の口座にあれば税金が発生しないというわけではないためご注意ください。

少しずつ利確する|メリットとデメリット

少しずつ利確するメリットとデメリットは以下のとおりです。

投資全般のリスクを下げられる

長期的に資産形成が可能

大きな利益を生む可能性は低い

常に市場の動きを見続けなければならない

機会損失の恐れがある

少しずつ利確する方法には一長一短ありますが、確実に小さな利益を稼いでいきたい方や、リスクを避けたい方にはおすすめです。

仮想通貨にかかる税金とは?

仮想通貨で生じた利益(損益)は、所得税の雑所得に分類されます。

中でも、他の所得と合算して計算される総合課税が適用され、所得が大きくなるほど税率も高くなる仕組みとなっています。

ここからは、仮想通貨の税金について詳しく見ていきましょう。

仮想通貨の2つの税金計算方法

仮想通貨の税金の計算方法は、以下の2つです。

- 移動平均法

- 総平均法

必ずいずれかの計算方法を選択し、継続して使わなければならないという決まりがあります。自身に合った計算方法を選びましょう。

移動平均法

移動平均法は、仮想通貨を購入する度に、以下の計算式を用いて取得原価を計算する方法です。

その時点の取引価格の合計 ÷ その時点で保有している仮想通貨の総数 = 平均取得原価

売却時には、以下の計算式で算出します。

売却価格 − (平均取得原価 × 売却した数量 ) = 損益/利益

これらを合計し、平均取得原価を算出する方法が移動平均法です。

より事実に即した利益/損益を把握できる一方、仮想通貨を購入する都度計算しなければならないという手間がデメリットとなっています。

総平均法

総平均法は、基準期間の平均購入原価を算出し、そこから仮想通貨の購入数量を割ることで、平均取得原価を計算する方法です。

計算が簡単なところが魅力ですが、基準期間の購入額と利益/損益を全体の平均とするため、実際の利益/損益とは異なる可能性があります。

そのため、多くの人は移動平均法を使って計算しているようです。

仮想通貨の脱税は危険?

仮想通貨の取引をする人が増えるにともない、脱税・申告漏れもまた急増しています。

こうした背景から、国税庁は2019年に、全国の国税局に暗号資産専門のチームを設置。2020年には法改正で仮想通貨取引所の取引履歴を見られるようにするなど、取り締まりを強化しています。

そのため、現状国内で仮想通貨の脱税をするのは困難と言って間違いないでしょう。

2020年3月には、仮想通貨取引で7700万円を脱税した会社員が、所得税法違反容疑で告発されました。判決は懲役1年(執行猶予3年)、罰金1800万円となっています。

脱税は人生を狂わせる可能性があり、非常に危険です。まずは正しい知識を身につけ、申告漏れなどないように気をつけましょう。

おすすめの国内仮想通貨取引所

仮想通貨取引では購入以外にも、取引手数料や入金手数料、ガス代(ブロックチェーンの手数料)など、さまざまなコストがかかります。

手数料で損をしてしまう、いわゆる「手数料負け」を避けるためには、国内取引所をしっかりと比較することが大切です。

ここからは、仮想通貨を日本円に換金できる日本の仮想通貨取引所を紹介していきます。

| 名前 | 入金手数料 | 出金手数料 |

| GMOコイン | 銀行ごとの振込手数料のみ | 無料 |

| bitbank | 銀行ごとの振込手数料のみ | 550円〜770円 |

| bitFlyer | 銀行ごとの振込手数料のみ | 220円〜770円 |

| Coincheck | 銀行ごとの振込手数料のみ | 407円 |

| BITPOINT | 銀行ごとの振込手数料のみ | 330円 |

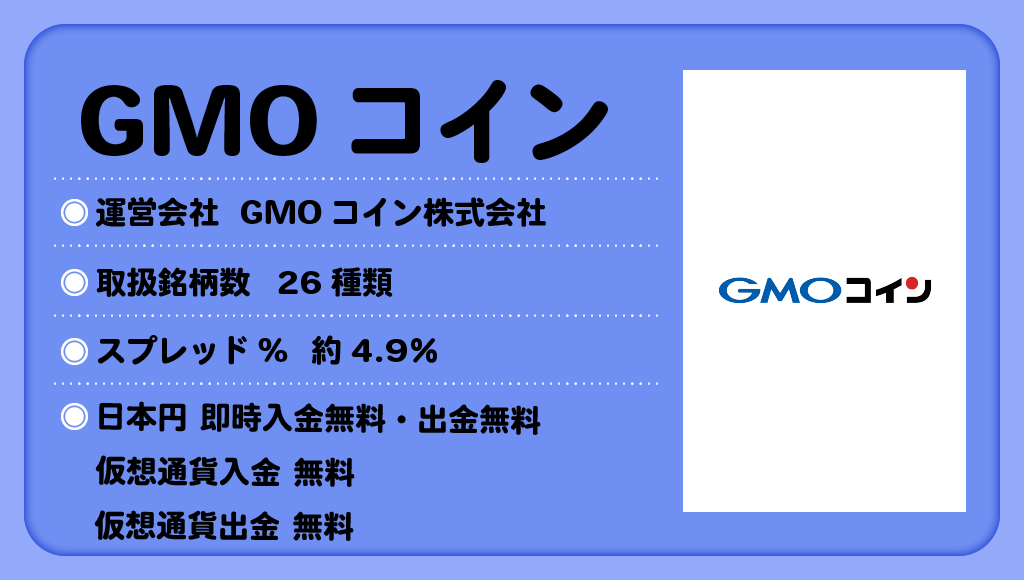

GMOコイン|誰にでも使いやすい

GMOコインは、国内IT大手のGMOインターネットグループが運営する仮想通貨取引所です。

以下の各種手数料が無料となっており、できるだけ節約したい方にはピッタリの取引所と言えるでしょう。

- 即時入金手数料

- 出金手数料

- ビットコインの引き出し手数料

- 外国為替FXの取引手数料

- 暗号資産送付手数料

取り扱っている仮想通貨は全部で26種類。仮想通貨を売却すると自動的に日本円が入金されるため、わざわざ換金する必要もありません。

たくさん出金する予定の方、複数の仮想通貨を取引してみたい方におすすめです。

bitbank|取引量国内トップクラス

bitbankは、紹介している中で最も取扱銘柄数が多い仮想通貨取引所です。なんと37種類もの仮想通貨を取り扱っており、仮想通貨の取引量が国内トップクラスとなっています。

出金手数料は550円〜770円と少し高め。入金手数料は無料なので、入金するまでは追加のお金がかかることはないでしょう。

他の取引所と同じく、仮想通貨を売却した時点で日本円が入金される仕組みとなっています。

あまり出金する予定はなく、高めの手数料を払ってでも質の高いサービスを受けたい方におすすめです。

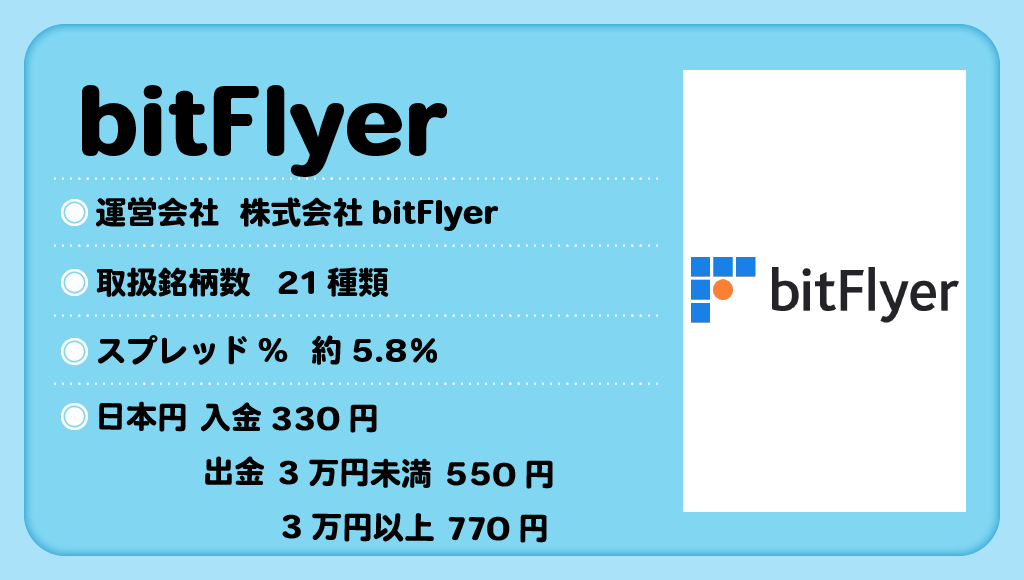

bitFlyer|100円から手軽に投資

bitFlyerは、日本ブロックチェーン協会の設立を主導した株式会社bitFlyerが運営している取引所です。

入金は無料ですが、出金には手数料として220円〜770円かかります。出金手数料は出金する金額や出金先の銀行によって異なり、三井住友銀行への出金が最安の220円です。

取扱銘柄は21種類。イーサリアムなどの人気銘柄に100円から投資できるところが特徴です。

手数料・取扱銘柄数ともに平均的で、初心者が最初に使う取引所としておすすめです。

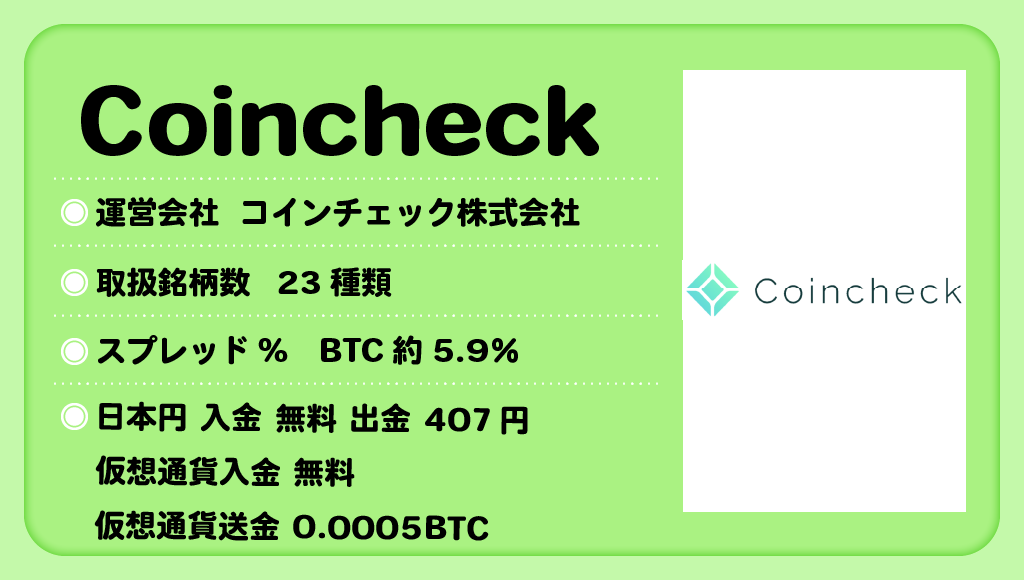

Coincheck|アプリDL数国内No.1

Coincheckは、累計アプリダウンロード数が540万を突破している人気仮想通貨取引所です。

出金には一律407円が手数料としてかかります。もちろん、仮想通貨は売却した時点で、自動的に日本円に換金される仕組みとなっており、誰でも使いやすい取引所と言えるでしょう。

少々手数料が高くても、使いやすい取引所を選びたい方におすすめです。

BITPOINT|珍しい仮想通貨を求める人に

BITPOINTは、他にはない珍しい仮想通貨を取り扱っていることで有名な取引所です。例えば、ジャスミー(JMY)やトロン(TRX)、カルダノ(ADA)は、国内ではBITPOINTで初上場を果たしました。

入金手数料は無料。出金には330円がかかります。

手数料は平均よりも安めですが、珍しい銘柄が多いため、少し仮想通貨に慣れてきた人におすすめの取引所です。

仮想通貨を少しずつ利確するのは節税?|まとめ

節税するなら、少しずつ利確するという手段は有効です。細かに利確することで、大幅な価格変動のリスクも抑えることができます。

「〇〇%上がったら利確する」などのマイルールを設けることもおすすめです。

また、ネガティブな情報が出たらすぐに利確できるよう、日頃から最新情報をチェックすることも怠らないようにしましょう。これらのコツを抑え、少しずつ利確してみてください。